暗号資産に触れ始めた頃、株式に劣る圧倒的短所があるなと思いました。一般的な株式と異なり、暗号資産による資産形成はインカムゲイン(持ってるだけでもらえる配当・ストック収入みたいなもの)が国内の取引所では期待できるレベルに達していないことでした。

現状として、リスク/リターン観点で鑑みた暗号資産レンディングサービスの活用方法を記載しているサイトがほとんどない(あってもアフィリエイト記事とか正確に情報が反映されていない、抽象的な説明に留まり実運用方法とかの記載がない)状況でした。

そこで非常にニッチな領域に対して委細に語っていくのがコンセプトなので、レンディングに関して、基本的な概念から具体的な運用事例を踏まえつつ、以下の内容を説明していきます。

- 本記事のサマリー

- レンディングってそもそも何?

- 持ってる暗号資産を貸し出して、利息を得ること

- リターン比率を比較すると、暗号資産レンディング専業会社>暗号資産取引所

- ポンジスキーム(いわゆる自転車操業)には要注意

- リスク分散の観点で、複数社のサービス利用をおすすめする

- レンディング専門会社、取引所、ウォレットでの保管など複数の環境に分散させつつ、分散比率αは各自の目的に合わせる

- レンディングってそもそも何?

暗号資産のレンディング(貸し出し)とは

レンディングとは、保有している資産を一定期間、第三者(暗号資産取引所やレンディング専門事業者)に貸し出すことで、利息が得られる仕組みです。

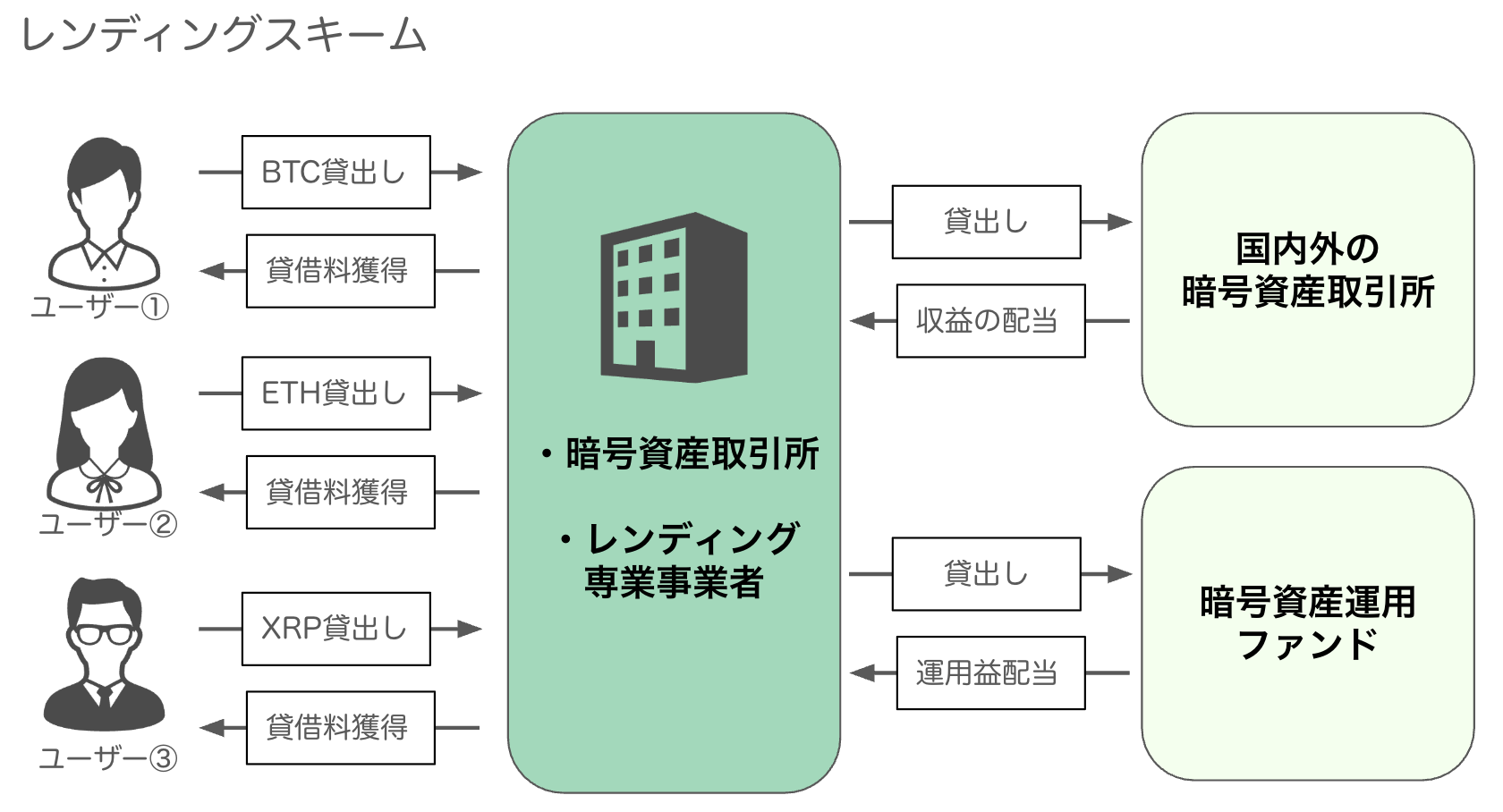

レンディングサービスのビジネスモデル

以下の図に暗号資産レンディングのスキームを載せています。ユーザーから預かった資産をレンディング事業者がサードパーティ系の運用ファンド等の運用資金として貸し出し、その収益・運用益の一部がレンディング事業者、ユーザーに還元されていく仕組みです。

レンディングとステーキングの違い

色んなサービス使ってるとステーキング (いわゆるProof of Stake)を見かけたりするかもなので、それらの違いについてです。レンディングとステーキングは共にインカムゲイン型(預ければ貯まる)ですが、大元の仕組みが全然違います。

レンディングは第三者に資産を貸し出すことで利益を得るのに対し、ステーキングは各通貨のネットワークのセキュリティや運営に参加する対価として報酬を受け取る方式です。後者は各通貨のプロトコルの仕組みに依存してくるので、報酬起因となる要素、リスク構造が根本的には違います。

国内の暗号資産レンディングサービス

国内において暗号資産レンディングサービスを利用する際に、大きく2つ選択肢があります。上記のスキーム内にあるように「暗号資産取引所」と「レンディング専門事業者」です。

そこで、暗号資産取引所・レンディング専門事業者と大別した際の比較、取引所・専門事業者の個社毎の比較をしていきます。

暗号資産取引所・レンディング専門事業者の比較

取引所とレンディング専門事業者と大別した際の比較を以下のテーブルにまとめました。一般的に暗号資産の取引所はリスク低・リターン低、暗号資産のレンディング専業会社はリスク有・リターン高という構造が見て取れると思います。

| 比較軸 | 暗号資産取引所 | レンディング専門会社 |

|---|---|---|

| 年利 |

0.1-5% (Max5%くらいだが、基本最低利率、最低貸し出し月数程度に留まる) |

8-10%前後 (市場から逸脱した利率を提示するところもあるが、ポンジスキーム懸念をもったほうが好ましい) |

| 貸し出し枠の空き具合 |

主要通貨は基本空きがないと思ったほうがよい (突発的に取引所内でのカバー確保等のために空くケースがある) |

常に貸し出しを行える |

| 対応通貨数 |

多い (取引所での取り扱う通貨数とニアリーイコール) |

少ない (主要通貨、主要ステーブルコインに留まる) |

| 分別管理義務 |

法令遵守要件 (資金決済法、金融庁ガイドラインにて規定されている) |

ない |

| 情報開示性 |

高い (内部・外部監査や決算公告、インシデント報告を行っている) |

低い (情報開示性が相対的に高いところと著しく低いところがある) |

取引所・専門事業者の個社毎の比較

その中で、各企業ごとでも様相が変わってくるので、各カテゴリに属する企業(レンディング専門事業者:Bit Lending、PBRレンディング、Nexo、暗号資産取引所:Coincheck、bitbank、GMOコイン)を同一の比較項目を設けて比較しています。

ポンジスキームなるものには注意

レンディング専門事業者では、ポンジスキーム的な手法(実態の伴わない高利回りを謳って自転車操業的を行う)を採用するところもあるので、逸脱した高利回りサービスに対して疑念したほうがよいです。

利用する際には自身で主体的に情報調査(企業の財務状況や運営体制、過去の実績etc)した上で、信頼できるプラットフォームか判断した方がよいです。(自戒の念を込めて受動的に情報を受け取るポジションではこういった金融商品に関してはいつか損します)

実際に利用しているレンディングサービス

前提として、学生としての余剰資金をクリプトに回していることと、あくまでこれは一例でしかないので、個人の目的やリスク許容度合いによって利用するサービスを主体的に判断してください。

| 項目 | Bit Lending | PBRレンディング | Coincheck | Bybit | その他取引所 |

|---|---|---|---|---|---|

| 利用サービス | レンディング | レンディング | レンディング・ステーキング | ステーキング | -(あくまで購入用) |

| 年利 | 8% | 10% | 3%(90日間) 2% |

0.4% | 0% |

| 配当頻度 | 月次 | 日次 | レンディング:期間満了日 ステーキング:月次 |

年次 | – |

| 資産配分比率α | 40.9% | 15.6% | 28.0% | 8.1% | 7.4% |

コラム:リスク分散の観点で合理的なレンディング利用の在り方

各種パラメータ、仮定を設定したうえでリスク量の見積もりを行い、リスク分散の観点で合理的なレンディング利用の在り方を議論します。

前提条件

- レンディングに使用する資産総額:Total

- 元本毀損発生確率:p

- 各サービス運営元の倒産、ハッキングリスク、地政学リスク起因のものとする

- 正確には各社の元本既存リスクに関して共通インフラ等を考慮した相関係数rを導入すべきだが、シンプルなモデルにしたいので、各社とも同様に確からしく元本毀損発生確率pで発生するものと仮定する

- レンディング利用社数:K

- レンディングに使用する資産総額のうち、各社に分散する資産分散比率:αᵢ (i =1,…,K)

- ここでは、レンディングに使用する資産総額Totalが全て毀損する積事象を算出する

リスク量の算出

上記の前提条件において、レンディングサービスを単一で使う場合と複数社で使う場合のリスク量を見積もります。

結論としては、単一環境でなく複数の環境に対して、リスク許容度に応じた配分比率を設けることを強く推奨します。

単一/複数社サービス利用時

単一のサービス利用時の元本毀損のリスク量は、上記の前提の下で、Total*p と見積もれる。

複数社サービスに均一的に分散させる際は、レンディング利用社数の増加に伴い、資産総額が全て毀損する確率pKとなる。

リスク総和Lとしては、

\[L_{lendig}=\sum_{i=1}^K Total *α_{i} *p\]

となり、各サービスにおけるリスクを個別に管理できます。

各社のレンディングサービスは、利率や対応通貨数、セキュリティ対策、分別管理体制など、提供内容に違いがあります。単一のサービスしか利用していない場合、そのサービス起因の元本毀損リスクに完全に依存してしまいます。

リスク/リターンのバランスを考慮しながら自身の目的に合わせ利用する

リスク/リターン観点で鑑みた暗号資産レンディングサービスの活用方法について説明していきました。

上記で説明したように、暗号資産のレンディング専業会社の利率の高さのみに注目し、「レンディング専業会社1本で行くぞ」なんて気概でいると、その会社特有の特定のリスク要因に完全に依存することになります。

よって、自分なりの見解としては、暗号資産のレンディング専業会社を利用する際は一極集中でなく、複数のレンディングサービスを利用し、自身の目的・リスク許容度に合わせた配分比率でポートフォリオ全体のバランスを最適化していくことが重要と考えます。

コメント